為何你買不起房子?在許多地方,主流社會給的答案往往是因為你還不夠努力,或是你缺乏投資眼光,或是乾脆建議你到城郊去買房。但是本書作者萊恩—柯林斯教授提供了不同的思考,他沒有將問題歸因給個人,反把關鍵指向當代資本主義的特徵,即是土地與住宅高度商品化的問題。

更準確地說,這是全球主要國家在新自由主義主流化的過程中,以房屋自有化(ownership)政策結合住宅金融(housing finance)措施的經濟模型所造成的結果。而它造成的影響不只是年輕人買不起房的現象,更隱藏了世代與階級的不正義、經濟體的不穩定以及創新與生產力衰退等深刻的危機。

萊恩—柯林斯教授在本書中,首先剖析了土地與房屋的本質。他先回顧從古典經濟學到新古典經濟學理論中對於土地概念的關鍵差異。前者認知到土地的壟斷性的本質,而主張國家應積極對從土地中獲得的經濟租加以徵稅,以維護公共利益;後者卻傾向於將土地等同為投入資金的一種形式,而忽視政府介入的重要性。在這裡,萊恩—柯林斯教授提出了幾個批判的觀點。

首先是,他重申土地總量固定、長期而言價格定會上升的特性;再者,他主張應該用勞資雙方共同創造產出的動態角度來看待土地升值的因素,以上兩點可說是古典經濟學觀點的延伸。但除此之外,他指出土地與房屋的特性:既是一種服務於使用者的消費財,又被人們作為投資與交換的財貨,亦即資本論中所提到的使用價值與交換價值的雙重性。以這個概念為核心,萊恩—柯林斯教授從歷史與制度的觀點切入,闡釋了當代土地與住宅的交換價值漸次吞噬了使用價值的歷程。

他描繪了自有住宅的概念在西歐與英國的興起脈絡。初期,福利國家以公共房屋與公共基礎建設的投入,使得大部份地價上升的經濟租能夠回歸到國家或地方政府手中。在這個階段,主要國家仍然對住宅貸款與金融市場的政策有所區隔,包括僅允許少數部門承做房貸業務,而銀行信貸的對象則主要在於生產投資。然而一九七〇年代隨着凱恩斯主義的解體,國家對於不動產的態度也隨之轉變。英美國家都放低甚至豁免了物業稅、相關金融管制也逐漸鬆綁。各種政策推波助瀾之下,逐漸鞏固了自有住宅作為金融資產的角色,一種新型態的住宅資本主義(Residency Capitalism)也隨之興起。

一九八〇年代這個趨勢更與金融產業的全球化、倫敦與紐約的城市競爭,產生了共伴效應。住宅也從原來保護人民基本權利的財貨(goods)轉變為投資與財富累積的商品(commodity)。英國與美國政府從住宅的公共投資中撤守,專而積極推動對自有住宅的補貼。這也就是柴契爾(Margaret Thatcher)政權下,強調購買權利(Right-to-Buy)、解編 150 萬個單位的公營住宅的政策背景。在美國,租屋補貼也逐漸取代公共住宅興建。克林頓(Bill Clinton)政府將協助低收入家庭獲得自有住宅列為優先政策目標,以政府出資成立的半官方企業則以極低利率等方式來協助相關房貸。

至此,作者稱英美已從早先的福利國家轉變為「資產為本的福利」(asset-based welfare)體制、以住宅自有為核心的民主政體(home-owning democracies)。

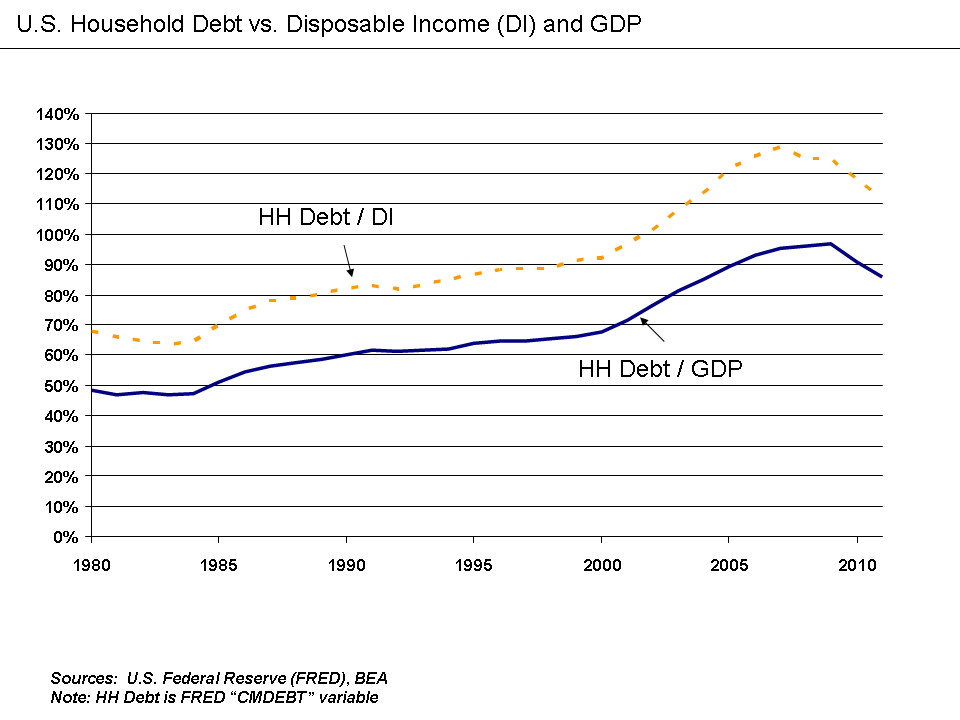

另一方面,作者分析一九八〇年代之後對於房貸放寬金融管制帶來的結果。他以多份資料說明幾個趨勢:放寬金融管制帶來的購屋貸款擴張是不動產價格上升的主因。一九九〇年代以降,先進經濟體的購屋貸款的放貸比例更急遽上升。而同一時期,不動產價格上漲與購屋貸款市場的擴張有着平行的曲線。尤有甚者,在 1990 至 2000 年間,與房屋貸款相關的金融產品的興起,例如住宅按揭抵押證券(residential mortgage-backed securities,簡稱 RMBS)。它轉化了房屋原來作為固定、非流通的資產的特性,變成可以在全球市場流通的商品,為銀行在金融危機期間創造新的財源。

以房貸為基礎的新創金融成為當時各國資金的主要來源。作者指出,在歐洲,它促使房貸市場擴增了二至三倍,貸款成數甚至逼近百分百,大幅提升了住宅自有率,同時也使價格飛漲,例如愛爾蘭樓價在 1997 至 2007 年十年間翻倍,西班牙僅六年就升價 50%。然而,伴隨着自有率提升的卻是家戶貸款債務對 GDP 比例的大幅上揚。上述房貸與金融產品的複雜聯姻,卻也讓住宅大步走向投資(投機)市場,脫離自住居所的角色。最後,放寬管制帶來的濫貸導致了美國房屋泡沫在 2006 年爆破,各種與房貸相關的衍生性金融產品市值蒸發、引動了全球性金融危機。

除了解釋住宅金融與房價上漲的相互關聯之外,本書的另一個貢獻是對於此經濟模型內在危機的剖析。作者分辨了資本主義短期的商業循環以及較長期的信貸與金融循環之間的差異。作者認為經濟學家錯估了一九九〇年代經濟景氣背後的警訊。他點出上述住宅金融模型在遭遇經濟危機時,會啟動由消費減少、商業利潤下降、負資產等因素形成的惡性循環。這種由土地房屋信貸引起的「資產負債表衰退」(balance-sheet recessions)所引發的經濟危機,比起其他類型的金融風暴將持續更長期、影響也更深。

因此,萊恩—柯林斯教授進一步提問:房屋財富是「真實的」嗎?許多政府迷信土地與住宅是經濟成長的重要指標,甚至還有經濟的火車頭的說法。然而作者反駁了此類觀點,他認為住宅金融的擴張與房價上漲並非實質財富,而是「涉及整個國民經濟的系統性危機」。他說明以資產為本的財富(asset-based wealth)增長,促進經濟增長的效應是短期的且規模有限的、更有分配不均的問題。

同時,它有其「排擠效應」。住宅以外的產業部門將由於地價上漲而必須支付更高的經營成本;銀行也由於對於住宅金融的偏好,忽略了其他產業的借貸需求。更重要的是,土地與住宅部門在技術創新與生產力的貢獻有限。因此,運用獎勵將國家財富集中於該部門的政策有如飲鴆止渴。而與其仰賴上述的成長模式,作者建議以提升最低工資或社會保障經費,相較之下還能創造更高的乘數效應(multiplier effect)。

本書的結尾令人驚艷。作者呼籲「經濟學和公共政策需要一場基進的結構性改革」,包括重整土地市場與監管金融體系。他主要有三個方向的建議,分別是金融改革、打破住宅與金融的循環迴路,以及對其他產業或關鍵的基礎建設進行融資,特別是國銀在此應有引導角色。在財政上,應該將土地稅與房屋稅用於有利社會重分配的公共服務或社福,讓全民分享土地紅利,甚至提出了土地公有化的機制。他也舉了如韓國土地住宅公社的案例,說明如何透過強力的國家干預,導正住宅市場的弊病。最後,他認為地方政府應該「保障與強化在私人住宅所有權形式之外的居住權利,例如對租客權益的保障,強化社會住宅、社群共有等模式」。

法國哲學家列斐伏爾(Henri Lefebvre)在一九六〇年代晚期的著作指出,崇尚住宅所有權以及住宅與土地交換價值的空間新秩序,結合了消費社會的發展。他們侵蝕了城市的公共性,也壓抑了市民的城市權(Right to the City)。他將此現象稱為「將居住從動詞化約為居住地的過程」(the reduction of ‘to inhabit’ to ‘habitat’)。[1] 對比起來,而今的危機更甚一層,市民在求取一片寓居之地的路上坎坷難行,甚至遷居與流離失所時有所聞。

臺北市在 2021 年房價所得比已達到 15.29 倍,相較於本書所描述的歐美城市的狀況更為嚴重。前央行副總裁許嘉棟教授甚至為文指出,如果以實坪制計算,臺北市的房價所得比將高達 27.77 倍,位居全球第八名。他也與本書作者持有相近觀點,首先他認為臺灣的銀行放款與總授信的成長過速,是導致之前臺灣兩次的股市與房地產飆漲的原因。而臺灣的銀行放款以及總授信佔 GDP 比例,在 2017 年底各已達 151% 與214%,已經逼近了美國 2006 次貸風暴與西班牙 2010 主權金融風暴的狀況。種種跡象來看,已經埋藏了金融危機。[2]

另一方面,學者章定煊指出 2018 年底臺灣的國富毛額資產分配結構中,非金融性資產毛額佔84.26%,其中土地(按公告土地現值計價)佔 43.76%,房屋及營建工程佔 20.32%,兩者合計 64.08%。然而如果對土地用市價計算,前述比例還要增加 10% 以上。如此扭曲的財富分配型態造成年輕世代沉重的經濟負擔,也壓縮了養育下一代的費用支出,形成社會危機。[3]

在這風雨如晦之際,本書的訴求有如醒世警鐘。欣見這本書的中文版的出版。臺灣在過去十年的新近的住宅運動訴求居住權利與社會平等,也提出了與本書作者相近的政策觀點。然而受制於建商的政策遊說與狹隘的官僚見識,政府回應的程度有限。如今我們能夠借用此書灼見,進一步肯認上述運動的價值。我也希望,本書揭櫫的自有住宅的前世今生,能夠讓社會更清楚地了解到資本主義的核心矛盾,迎向一個更平等的未來。

(本文作者為國立臺灣大學建築與城鄉研究所副教授)

有人說是「供應不足」,有人說是「個人不努力」,然而本書作者、頂尖經濟學家約書.萊恩—柯林斯,卻大膽從「土地」與「金錢」的經濟概念出發,提出「金融—房屋反饋循環」理論:銀行信貸無限擴張,金錢流進不可再生、限量供應的土地,推高樓價,更促使房屋從「民生必需品」變成投機的籌碼;金融管制進一步放寬,銀行將按揭貸款組裝成證券公開發售,將全球捆綁進此一循環之中。

到底是怎樣的歷史社會環境,令國家政府與普羅大眾一同甘之如飴地參與這場「音樂椅」遊戲?要避免下一波金融危機重臨,我們需要怎樣的改革?

這本輕巧的小書,讓你一次讀懂土地的功能、自置物業的歷史、金融部門與政府如何合作解決公共債務的同時助長按揭貸款無限增加。想知道自己為甚麼買不起房子,收入總追不上樓價?除了「後生吃不了苦」這種偽命題外,你需要本書提供的更準確深入的解說。

[1] Henri Lefebvre, “Le Droit à la ville,” (1968, English translation as “The Right to the City” [1996]), The Anarchist Library, chapters 2–17 from Writings on Cities, Selected, translated and introduced by Eleonore Kofman and Elizabeth Lebas.

[2] 許嘉棟,〈資產泡沫警訊與因應〉,《產業雜誌》。中華民國全國工業總會網站(2018)。http://www.cnfi.org.tw/front/bin/ptdetail.phtml?Part=magazine10709-582-2。

[3] 章定煊,〈台灣的經濟爛到只剩下房地產:有土斯有財,沒土的人只能去吃土〉。《關鍵評論網》,2020年6月2日。https://www.thenewslens.com/article/135856。